编者提示:

资产证券化创新开启了信用中介活动垂直分工的新模式,而机构分工和市场交易的健康发展离不开标准化建设。在资产证券化领域,全球标准化框架已初步成型,中国标准化建设亟待推进。

随着资产证券化成为中国金融业的创新热点,业界一个共同关心的话题是:如何确保资产证券化的健康、可持续发展?相关讨论需要结合发达市场的经验和中国本土的特点。

首先,资产证券化在中国本土的实践仍处于探索阶段,虽然早在2005年已开启了资产证券化试点,资产支持证券发行真正形成规模效应则是近两年的事。其次,资产证券化在信用中介领域推动了影响深远的变革,要探讨资产证券化的健康、可持续发展,就需要从功能角度思考这一变革,而发达市场资产证券化所经历的盛衰轮回为我国提供了多视角的经验教训。

资产证券化有哪些核心优势

资产证券化和信用衍生品的核心优势是把信用风险和基础资产的其他特征分离开来,便于对信用风险进行独立管理和优化。比如,贷款捆绑了信用风险和客户关系,债券捆绑了信用风险和利率风险,另外,具体债项的期限常常取决于债务人的需求,这些捆绑交织妨碍了银行在信用风险上的风险分散和优化,而资产证券化和信用衍生品提供了相应的灵活性。另外,资产证券化通过对于风险收益的分层档重整,促成与投资者风险偏好的对接匹配,进一步扩展了投资者的风险分散范围,也拓宽了固定收益资产的投资者群。

信用风险分离技术带来了哪些行业变革

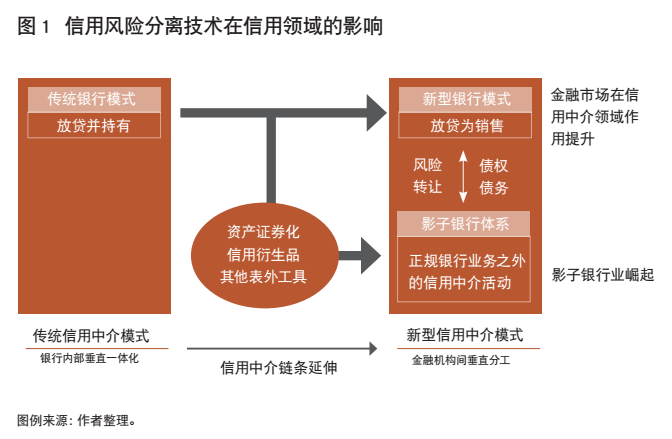

信用风险分离技术为动态管理信用风险提供了切实可行的操作手段,颠覆了银行业由来已久的盈利模式,也改变了信用中介领域的行业格局(见图1)。传统的信用中介活动以银行为实施主体,在各家银行自身内部以垂直一体化的方式进行,而各家银行在发放贷款后将贷款持有到期,这一盈利模式被称为“放贷并持有”。资产证券化和信用衍生品提供了信用风险转让、合成、分拆、组合的高效手段,催生了银行业“放贷为销售”的新型盈利模式,为银行动态优化自身的资产负债表带来了广阔的空间。由于信用风险的交易是这一新型模式的核心环节,金融市场发挥着关键作用;信用风险从传统银行出表,由监管约束相对宽松的影子银行体系承接;信用中介活动突破了银行内部封闭的一体化运作,走向市场,转型为开放式的机构间分工合作。

这一行业巨变的一个例证,是美国非投资级贷款的机构持有者构成在20世纪90年代中期开始的15年间发生的变迁。90年代中期,银行运营仍然以“放贷并持有”的传统模式为主导,发放的贷款基本停留在银行自身的资产负债表内,非投资级贷款80%左右被银行持有,另外20%左右被优级利率基金、财务公司、保险公司持有。随着时间的推移,银行的持有份额持续下降,到2009年时银行持有的非投资级贷款份额仅约10%;同期持有份额增长最快的是信贷资产证券化产品CLO,到了2008年、2009年,非投资级贷款中大约60%都是由CLO持有,也就是说贷款领域由资产证券化主导。除了CLO以外,持有率显著增长的还有对冲基金、高收益基金、困境基金。

可见,信用风险分离技术对于金融业的整体格局带来了深远的影响:其一是提升了金融市场在信用中介领域的作用;其二是推动了影子银行业的崛起;其三是延伸了信用中介活动的业务链条。

“放贷为销售”模式面临哪些挑战

在“放贷并持有”的传统模式下,银行承担发放贷款的全部风险,因而银行放贷更加谨慎,同时信用风险也局限在银行内。另外,风险评估和贷后管理都在银行内部进行,这种一体化模式有助于抑制信息衰减和代理人问题。

在“放贷为销售”的新模式下,银行将贷款资产池的大部分风险转让给市场中的投资者,自身仅留存小部分风险,因而银行谨慎放贷的动力减弱,同时信用风险转让到金融市场中,从而波及面更广。在后续管理服务上,服务商、资产管理人、受托人等机构分包了不同环节,对于质量保障带来了新的复杂性。在风险评估上,投资人和信用评级机构所依赖的大量数据来源于原始权益人,这些数据的获取、归拢、传递、对接如何确保质量,以及投资人如何获得足够强大的分析平台支撑其独立投资分析,都是无法回避的问题。

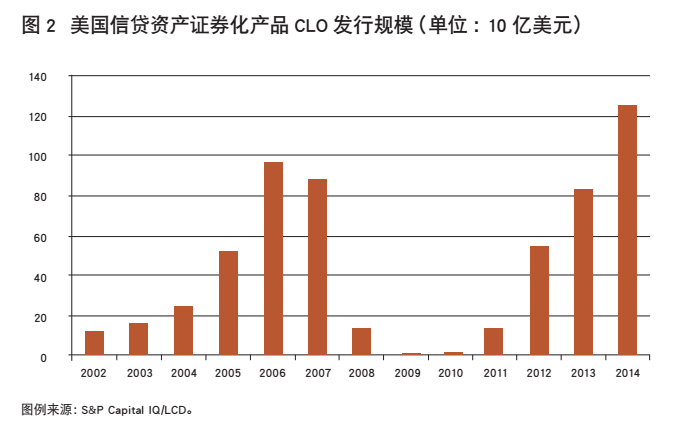

可见,信用中介业务链条的延伸,使新模式在实施上面临特有的艰巨性,然而新模式为银行、企业和投资者带来足够的助益,所以能够在经过全球金融危机的洗礼后,依然发展壮大。以美国信贷资产证券化产品CLO为例,进入21世纪后呈现爆发式增长,金融危机时出现停滞,金融危机后出现了复兴,2014年发行规模又超过了危机前的最高点,这彰显了其强大的生命力(见图2)。

标准化建设有何助益

标准化建设既有益于市场规模的扩大,也有益于风险的防范。从一级市场角度看,标准化、透明度、流动性优良的二级市场都有助于提升投资者的信心;从二级市场角度看,标准化和透明度也会增进二级市场的流转效率。从风险评估和风险防范角度看,只有制定标准,方能确保相关数据的可获得性、质量、及时性、完备性,尤其需要注意的是:不仅在发行阶段需要这些数据,在资产支持证券的存续期间还需要定期更新数据。

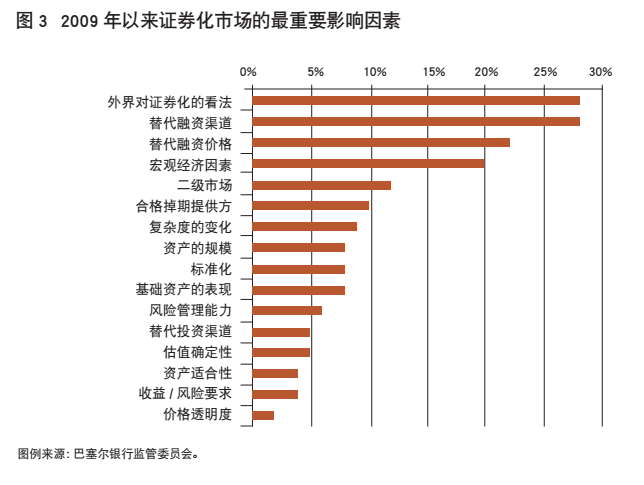

2014年,巴塞尔银行监管委员会(Basel Committee on Banking Supervision,BCBS)和国际证券管理机构组织(International Organization of Securities Commissions,IOSCO)联合成立了一个证券化市场工作组(Task Force on Securitisation Markets,TFSM),调查梳理影响证券化市场的重要因素。在一个问卷调查中,他们将这些影响因素按照参与者反馈排序(见图3)。其中“标准化” 排在第9位;另外,“二级市场”排在第5位,“复杂度的变化”排在第7位,“风险管理能力” 排在第11位,“估值确定性” 排在第13位,“资产适合性” 排在第14位;值得注意的是,这五个影响因素也会受益于标准化建设。

标准化全球框架的主要思路是什么

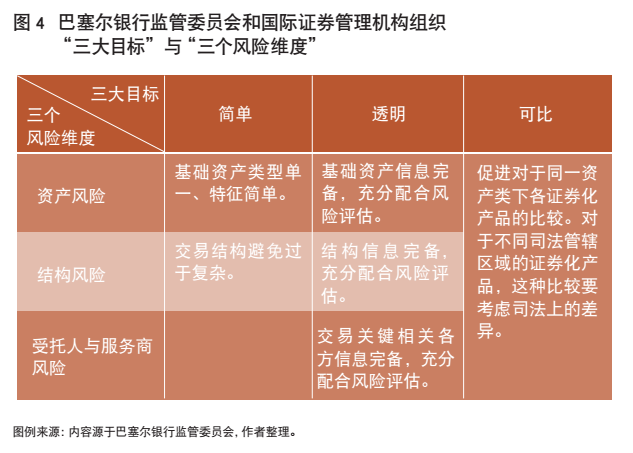

基于其共同组建的证券化市场工作组的研究成果,巴塞尔银行监管委员会和国际证券管理机构组织在2014年12月联合发布了《确认简单、透明、可比的资产证券化的判据》(“Criteria for Identifying Simple, Transparent and Comparable Securitisations”)的征求意见稿,并于2015年7月联合发布了终版文件。这一文件提出“简单、透明、可比”(Simple, Transparent and Comparable,STC)的原则,我们可以称之为“三大目标”,这三大目标映射到资产证券化相关的三大类主要风险上,即资产风险(Asset Risk)、结构风险(Structural Risk)、受托人与服务商风险(Fiduciary and Servicer Risk),我们可以称之为“三个风险维度”。我们在图4中简单梳理一下“三大目标”和“三个风险维度”的映射。

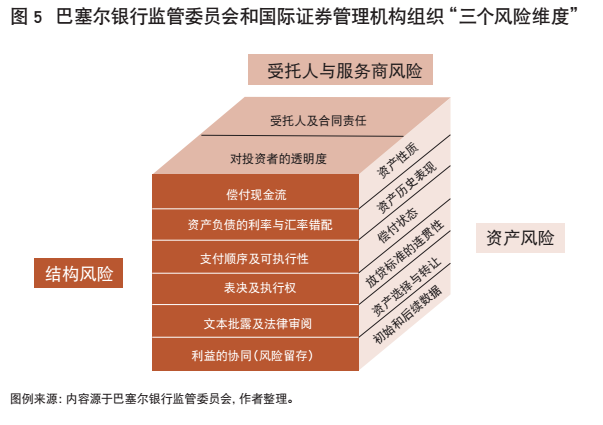

巴塞尔银行监管委员会和国际证券管理机构组织进而把“三个风险维度”细分为14个科目(见图5)。其中资产风险包括6个科目:资产性质、资产历史表现、偿付状态、放贷标准的连贯性、资产选择与转让、初始和后续数据;结构风险也包括6个科目:偿付现金流、资产负债的利率与汇率错配、支付顺序及可执行性、表决及执行权、文本披露及法律审阅、利益的协同(风险留存);受托人与服务商风险包括两个科目:受托人及合同责任、对投资者的透明度。

中国ABS标准化建设有哪些切入点

对于资产证券化标准化建设,巴塞尔银行监管委员会和国际证券管理机构组织制定的“简单、透明、可比”全球框架在搭建过程中遇到的一个难题是:作为全球标准,这个框架应该细化到什么程度——过于宽泛则在实际运用中难以起到有效的指导作用,过于具体则可能影响其全球适用性,使标准无法适用于某些具体产品或具体地域。

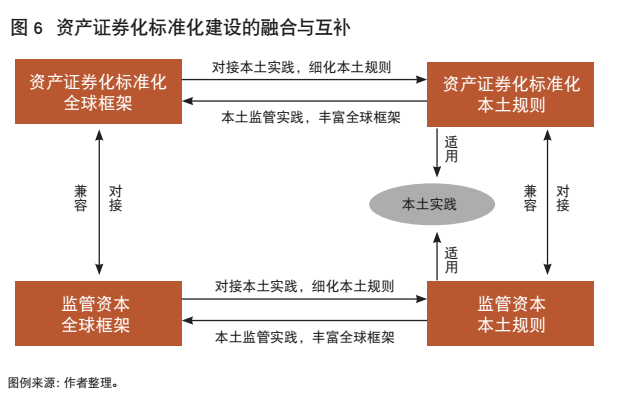

可见,从全球框架到本土规则,需要经过一个细化的环节。欧盟区的标准化探讨已经开始。2015年2月,欧盟委员会(European Commission)发布了征求意见文件,题为《关于简单、透明、标准化资产证券化的欧盟框架》(“An EU Framework for Simple, Transparent and Standardised Securitisation”)。此前,欧洲银行管理局(European Banking Authority)于2014年10月发布了征求意见文件,提出对于资产证券化“简单、标准、透明”(“Simple, Standard and Transparent”)特征的判定标准,并提议对于“合格”资产证券化在监管资本上给予优惠待遇。一些反馈意见强调应尽可能与“简单、透明、可比”全球框架保持一致。

展望未来,资产证券化标准化的全球框架将逐渐融入监管资本的全球框架。同样,具体到每一个国家,资产证券化标准化规则也需要注重与监管资本的本土规则的一致性。可见,多视角的兼容性、适用性也是资产证券化标准化建设不容忽视的技术环节(见图6)。

中国资产证券化已形成规模,本土现有的产品和行业实践已具备一定的丰富性,所以,搭建中国标准化建设框架有两个互补的切入点:其一是梳理本土实践的需求和挑战,其二是借鉴证券化监管的全球框架。以这两个角度为出发点,进行纵深的比照、映射、对接,就能够探索出一套适用于本土实践的标准化建设框架——一方面将全球框架具体化;另一方面发现新的思路,对于全球框架进行拓展和丰富。

本期发展报告是朝着这一努力方向迈出的第一步:我们以资产证券化业务链条各个主要环节为视角,邀请相应专家探讨标准化建设与这些环节的关系。未来,我们将进一步深化相关的探讨。

上一篇:美元汇率变动周期特征与人民币国际化策略

下一篇:中国资产证券化产品标准建设·投资者篇——资产证券化产品