未来券商将从“通道业务为主”升级拓展至“综合金融服务”,从“轻资产、低杠杆”转向“重资产、高杠杆”,从以“牌照为中心”向“客户为中心”发展,从“规模扩张、同质竞争”向“经营分化、特色发展”转型。

5月7日,波士顿咨询公司(BCG)在北京发布年度首份关于中国证券行业的全面报告《顺势而为,在伟大的变革创新时代成功实现券商转型--四大抓手,十大战略主题》。报告提出了中国证券行业未来转型的四大方向,建议券商顺势而为,围绕四大抓手,落实十大战略主题。

“大力发展资本市场是中国经济实现转型的必然要求。作为资本市场的重要参与者,证券行业的加速发展和转型势在必行。”报告作者之一、BCG合伙人黄河表示,今后,中国的资本市场和证券行业在经济转型和帮助国家实现“中国梦”的征程中,应该起到四个方面的作用:第一,盘活存量。加速并完成中国的重工业化,整合过剩产能;第二,培育增量。通过PE、VC和资本市场退出机制等市场化手段,成为“万众创新,大众创业”的孵化器和有利保证,真正培育战略性新兴产业;第三,改革制度。通过引入战投、重组和整体上市等市场化手段,推动包括国企混合所有制在内的体制、机制的创新;最后,管理财富。通过资本市场的壮大,重新配置居民财富,增加股权类财富的比例,增加国民的资本性收入。

中国证券行业转型的四大方向

报告指出,从政策、市场变化的角度看,中国证券业的现状与20世纪80年代美国市场的情况较为相似。国内证券行业一直以来将通道业务作为主要收入来源,目前约60%的营业收入来自于通道型业务,其中经纪业务收入占到一半以上,业务结构与上世纪80年代的美国市场相类似。BCG认为中国证券行业正在从“证券经纪商”向“广义投行”阶段迈进。具体而言,券商将发生四大转型:

第一,从服务功能上看,未来券商将从“通道业务为主”向“综合金融服务”升级拓展。一方面传统通道业务将升级为顾问服务业务,另一方面券商的业务范围将拓展至资本中介和资本投资业务。

第二,从资产负债结构上看,券商将从“轻资产、低杠杆”转向“重资产、高杠杆”。尽管2013和2014年融资融券业务的大发展迅速拉升了券商的杠杆水平,但中国证券业的整体杠杆水平仅为4.4,仅接近于美国高盛上世纪70年代水平,与金融危机后的11.6倍杠杆相比差距显著。随着资本中介和资本投资业务的不断发展,BCG预计中国证券行业的杠杆水平和资产负债结构将发生根本性变化。

第三,从业务模式上看,券商将从以“牌照为中心”向“客户为中心”转型。在未来业务创新空间打开的情况下,通道型业务红利将逐渐削弱,证券公司的业务范畴将不断拓展,成为完善的金融服务商。在此现实条件下,单一部门已经很难满足客户的全部需求,难以实现良好的客户体验,因此BCG判断,打破“以牌照为中心”的业务模式,加强部门间的协同,逐步向“以客户为中心”转型是证券行业发展的长期方向。

第四,从竞争格局上看,券商将从“规模扩张、同质竞争”向“经营分化、特色发展”转型。BCG预计中国证券行业的竞争格局也将像美国一样,朝集中、分化的方向发展——少数几家券商可能成为中国的高盛、美林,而大部分券商将需要选择特色化发展的道路,否则可能被领先者兼并甚至走向消亡。

转型四大抓手:战略、机制、资本、风险

面对行业的快速变化,报告提出了券商把握转型的四大抓手。

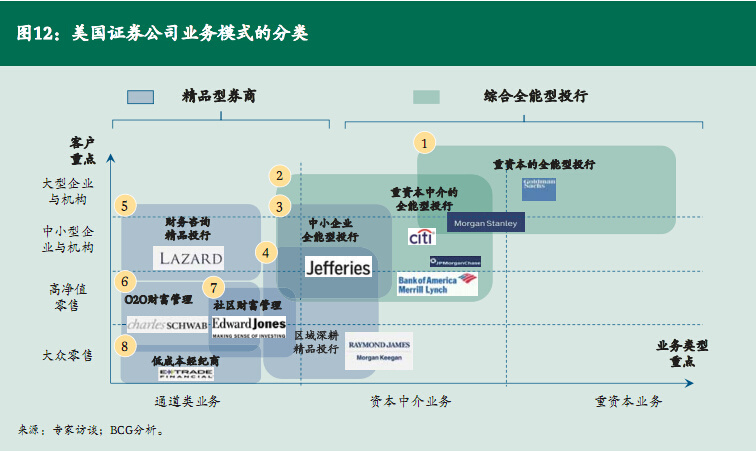

第一是战略,未来行业发展将高度分化,结合自身资源禀赋找准定位至关重要。BCG总结了美国市场上券商的业务模式,并依据客户重点和业务类型这两个主要维度,将市场上的业务模式分为了两个大类,即综合全能型投行和精品型券商。其中综合全能型投行又可进一步分为重资本全能型投行(以高盛为代表)、重资本中介全能型投行(以美银美林为代表)、中小企全能型投行(以Jefferies为代表)。(图12)

▲图12 美国证券公司业务模式的分类

第二是机制,未来的证券行业将变得高度专业化,人才至关重要,而吸引、保留人才的关键在于机制。BCG认为,在行业全面转型的背景下,未来券商需要的不仅仅是掌握资源的“关键人物”,还需要前、中、后台的人才建设和能力的整体提升。

第三是资本,这是拓展资本中介、资本投资业务的核心资源。BCG认为,与银行业相比,券商的资产负债管理仍处于发展初期,本质上是资金问题,而资本尚未真正成为券商发展的制约,资本分配等问题尚未引起券商的关注。但随着监管逐步完善净资本管理办法,预计行业中长期将进一步由“资金管理”向“资本管理”方向发展。

第四是风险。对于零售经纪、保荐等通道、顾问类业务而言,券商主要涉及的是操作风险,较少涉及信用、市场等财务风险。因此过去券商的风险管理目标是不出风险,风险管理的主要手段和工具是流程把控,对风险管理人员的要求主要是熟悉业务。随着创新业务的发展,尤其是融资类和销售交易类业务,券商业务开始涉及大量的信用、市场风险。对于这类业务来说,承担风险是获取收益的前提和手段。过去的风险管理目标和方式不再适用。因此需要券商从风险管理目标、工具和人才等方面实现全面转型。

十大战略主题

围绕战略、机制、资本、风险四大抓手,报告进一步提出券商应具体落实十大战略主题来落实转型。包括:总体战略定位选择、零售经纪业务转型、投行业务转型、机构业务转型、互联网证券、体制机制和人力资源管理、客户为中心模式建设、融资和资金、资本管理体系建设、风险管理转型、IT转型等。

1. 总体战略定位选择

如何选择公司未来的总体发展目标和方向?

如何确定公司的客群重点、业务重点和区域重点?

2. 零售经纪业务转型

面对客户机构化、佣金市场化、互联网机构等趋势,未来零售经纪业务将如何发展?有哪些转型方向?

如何结合自身能力和市场机会选择转型方向?如何实施?

3. 投行业务转型

面对多层次资本市场体系建设、注册制改革、客户综合化需求等趋势,未来投行业务将如何发展?有哪些转型方向?

如何结合自身能力和市场机会选择转型方向?如何实施?

4. 机构业务转型

面对金融衍生工具不断创新、场外市场发展、客户主体多元化等趋势,未来机构业务将如何发展?有哪些转型方向?如何实施?

5. 互联网证券

传统券商应如何定位互联网金融?

6. 体制机制和人力资源管理

7. 客户为中心模式建设

如何有效整合内部资源获取和覆盖客户?

如何通过组织架构、流程和系统等调整实现以“客户为中心”的业务模式?

8. 融资和资金、资本管理体系建设

9. 风险管理转型

券商风险管理转型的方向是什么?

需要如何调整组织架构?建立哪些职能、工具、系统?需要哪些人才?

10. IT转型

战略主题详述:零售经纪业务转型

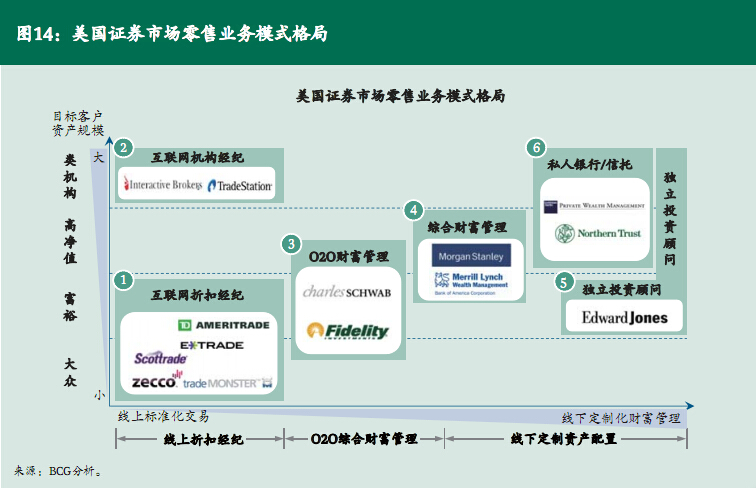

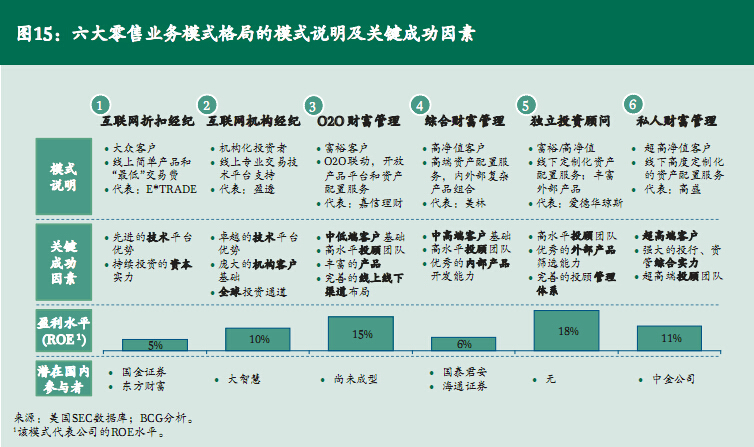

以零售经纪业务为例,结合海外成熟市场经验,BCG总结了券商零售业务存在的六大转型方向。包括:互联网折扣经纪、互联网机构经纪、O2O财富管理、综合财富管理、独立投资顾问、私人银行及信托。(图14、图15)

▲图14 美国证券市场零售业务模式格局

▲图15 六大零售业务模式格局的模式说明及关键成功因素

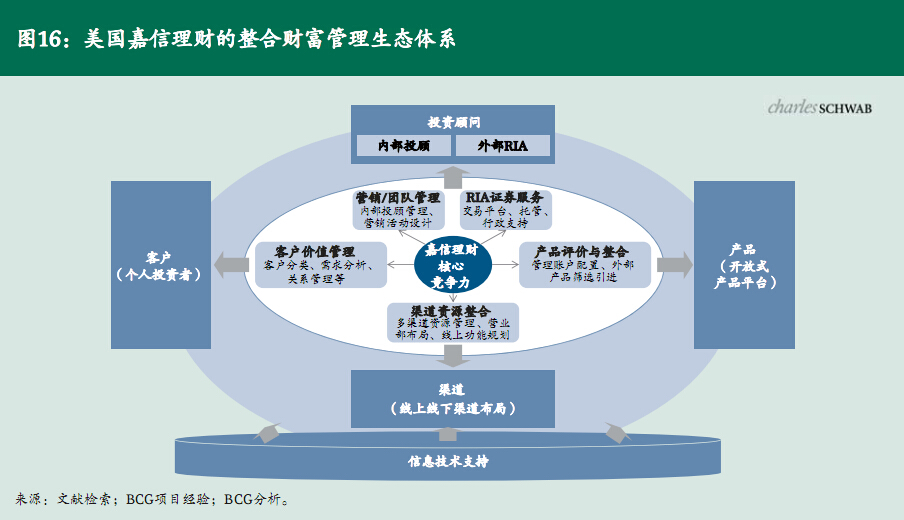

以美国的佳信理财为例,在其零售业务转型的过程中,一个生态和四大成功要素起到了关键作用。一个生态即聚合客户、投资、产品、渠道的财富管理生态体系。四大成功要素包括:第一,较强的中高端客户基础;第二,较高水平的投顾团队和管理;第三,全面、丰富、专业的产品组合;第四,完善的线上线下渠道整合能力。(图16)

▲图16 美国嘉信理财的整合财富管理生态体系

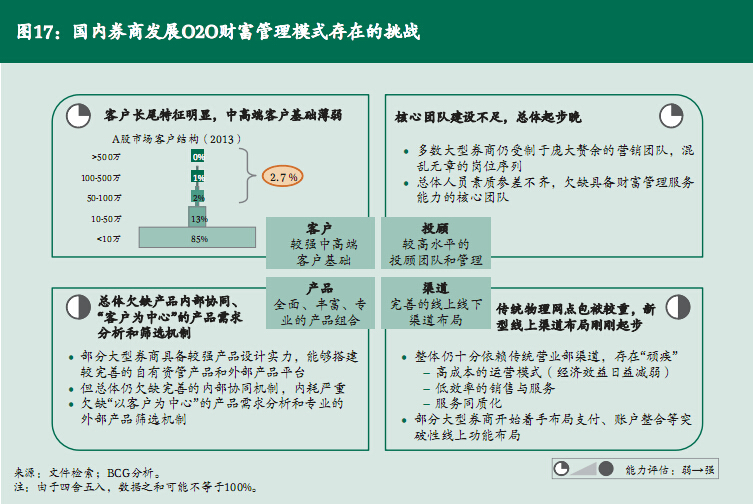

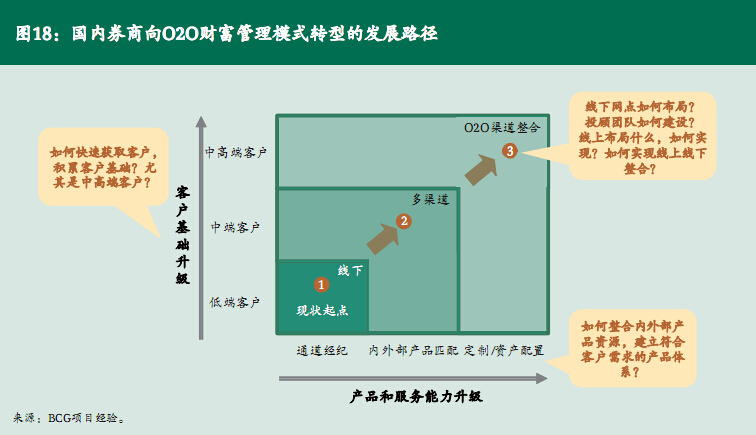

面对客户、投顾、产品、渠道等方面的挑战,BCG认为,我国中型券商在确定O2O财富管理模式的转型战略定位后,需要从客户基础、产品和服务、渠道等方面着手进行转变,解决核心问题。(图17、图18)

▲图17 国内券商发展O2O财富管理模式存在的挑战

▲图18 国内券商向O2O财富管理模式转型的发展路径

在客户基础方面,一方面需快速获取长尾客户、增加客户导入;另一方面需考虑从现阶段的低端客户逐步向中高端客户进行升级,积累中高端客户基础。在产品和服务方面,需要整合内外部产品资源,加强产品内部协同,“以客户为中心”建立符合客户需求的产品体系;同时建立具备财富管理服务能力的投顾团队,加强定制化产品设计和资产配置,开发出具有竞争力的产品和服务,在聚拢客户的基础上搭建平台。在渠道方面,需完善线下网点布局,并加强线上渠道建设和突破性功能布局,推出包括资管产品创设和销售、网上交易、账户整合等多种服务,同时打通线上和线下渠道,实现客户黏着。

战略主题详述:互联网证券

BCG报告指出,在互联网潮流下,不同券商需把握机遇,根据自身资源禀赋和潜在目标客群,明确互联网金融的角色和作用。

对大型券商而言,互联网金融的定位侧重于以网络作为渠道进行创新。应用互联网技术和思维,辅助线下渠道服务服务存量客户。

对于中小型券商而言,其中存量少、包袱轻、营业网点少的部分券商应侧重以网络为基础的商业模式和运营模式。以轻资产方式获取增量客户;而对于有一定客户,但基础相对薄弱、特别是中高端客户缺乏的券商而言,未来在覆盖部分大众客户的基础上,客户总店突破富裕客户和部分高净值客户,互联网金融侧重以网络为进出开展渠道创新和产品创新,一方面重点获取客户增量,一方面提升存量客户附加值。

目前券商网络创新的金融实践层出不穷,但对于互联网的应用应集中于产品和渠道的优化创新。(图20)

▲图20 互联网证券潜在业务创新机会

本文根据波士顿咨询公司(BCG)最新发布的报告《顺势而为,在伟大的变革创新时代成功实现券商转型——四大抓手,十大战略主题》改编,有删节。

波士顿咨询公司(BCG)是一家独具特色的全球性企业,目前在全球45个国家设有81家办公室,咨询业务和合作伙伴遍布全球。BCG与客户密切合作,帮助他们辨别最具价值的发展机会,应对至关重要的挑战并协助他们进行业务转型。

关于报告作者:

黄河是波士顿咨询公司合伙人兼董事总经理,BCG中国金融业务核心成员、政府机构业务负责人,常驻北京办公室。

刘冰冰是波士顿咨询公司项目经理,常驻上海办公室。

Nick Gardiner是波士顿咨询公司合伙人兼董事总经理,常驻香港办公室。

张文琦是波士顿咨询公司咨询助理,常驻北京办公室。

上一篇:产业金融的“道”与“术”

下一篇:内部座谈全文/一行三会、11家城商行嘉宾闭门谈信贷资产证